Miten hajauttaa sijoituksia nollakorkoympäristössä?

Sijoitusten maantieteellinen ja omaisuusluokkakohtainen hajauttaminen on välttämätöntä sekä riskienhallinnan että kestävien tuottojen näkökulmasta. Viime vuosina perinteinen hajauttaminen on kohdannut haasteita nollakorkoympäristössä. Suomen työeläkejärjestelmässä myös vakavaraisuussääntelyllä on suuri vaikutus tuottoisiin hajauttamismahdollisuuksiin.

Viime vuosikymmen jäänee rahoitusmarkkinoilla mieleen nollakorkojen ja osakkeiden kulta-aikana. Osakkeet ovat tuottaneet historiallisen hyvin lyhyessä ajassa: esimerkiksi S&P500 -osakeindeksiin vuonna 2010 sijoitettu sata euroa olisi ollut 289 euroa* vuonna 2020. Vaikka keskuspankit ovat viimeisen vuoden aikana hienosäätäneet rahapoliittisia strategioitaan, ei nollakorkojen aikakaudelle nähdä loppua aivan lähitulevaisuudessa. Lisäksi osakemarkkinoiden elpyminen koronakriisistä on ollut ennätyksellisen nopeaa, ja esimerkiksi MSCI World -osakeindeksi saavutti pandemiaa edeltäneen tasonsa noin 140 päivässä – vastaavaan temppuun meni finanssikriisissä peräti 1613 päivää**.

Keskeinen kysymys onkin: koska tämä osakkeiden voittokulku päättyy ja mitä sitten tapahtuu?

Kynsin ja hampain tuottoa metsästämässä

Ilmaisia lounaita ei ole rahoitusmarkkinoillakaan tarjolla – nyt huoltoasemalounaskin on hinnoiteltu viiden tähden Michelin-illallisena. Heitetään mukaan vielä nouseva inflaation uhka, epävarmuus koronaviruksen deltavariantin ympärillä sekä paisuvat keskuspankkien taseet, niin löydämme itsemme aikamoisesta sopasta. Sijoitusten hajauttamisen osalta helppoja ratkaisuja ei ole tarjolla – erityisesti nykyisessä markkinaympäristössä.

Työeläkeyhtiön hajauttamisdilemmalle oman haasteensa asettavat viranomaisvaatimukset vakavaraisuudesta. Suomen yksityisalojen työeläkevakuuttajien sijoitustoimintaa koskee oma lakinsa (finlex.fi), jossa varallisuusluokat jaetaan kahdeksaantoista riskiluokkaan: mitä riskisempi sijoituskohde, sitä suurempi vapaa pääomavaade. Tämä kehikko on keskeinen tekijä sijoituspäätöksiä tehdessä ja se ohjaa TyEL-yhtiöiden pääomanhallintaa.

On toki perusteltua, että työeläkeyhtiö ei voi sijoitustoiminnassaan ottaa riskiä niin, että tulevaisuuden eläkevastuun täyttäminen vaarantuu. Ongelmana on kuitenkin se, että tulevia eläkkeitä vaarantaa tällä hetkellä eläkevarallisuuden ja tulevaisuudessa maksettavien eläkkeiden epäsuhta, kuten Ilmarisen talous- ja riskienhallintajohtaja Matias Klemelä kirjoitti blogissaan keväällä. Nykyinen vakavaraisuussääntely on pitkälti peräisin ajalta, jolloin hajautushyödyn saaminen matalariskisistä korkosijoituksista oli nykyistä helpompaa muun muassa siksi, että keskuspankkien ohjauskorot eivät muistuttaneet kuolleen miehen sydänkäyrää. Tämä teki hajautuspäätöksistä myös hitusen nykyistä yksinkertaisempia: korkein riski- ja tuottoelementti saatiin osakkeista ja tasapainottava tekijä korkosijoituksista, kylkeen vielä kiinteistösijoituksia ja liuta muita omaisuusluokkia niin tuottoisa ja riskien hallinnan kannalta tehokas sijoitussalkku on kasassa.

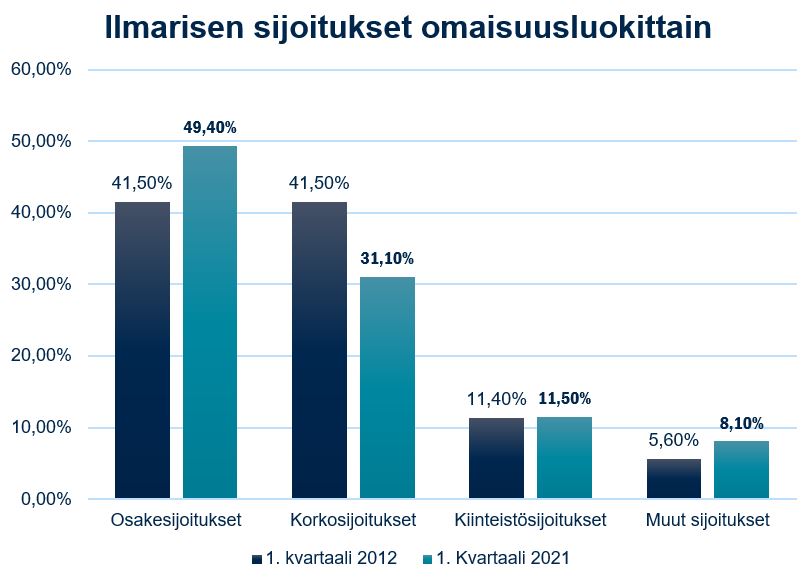

Ilmarisenkin sijoitusten jakauma on muuttunut huomattavasti yhdeksässä vuodessa: osakkeiden osuus on lisääntynyt korkosijoitusten kustannuksella.***

Kansainvälisesti arvostettu eläkejärjestelmä jää jälkeen kansainvälisten verrokkien sijoitustuotoista

Työeläkejärjestelmämme on kansainvälisesti tunnettu sen lakiin perustuvasta tasa-arvoisuudesta, vakaudesta ja ennakoitavuudesta. Valitettavasti eläkevarallisuuden tuottoja tarkastellessa jäämme muista kehittyneistä maista jälkeen, kuten Eläketurvakeskuksen tekemästä selvityksestä selvityksestä (etk.fi) ilmenee. Selvityksen mukaan Suomen työeläkeyhtiöiden reaalivuosituotto oli 4,4 prosenttia vuosina 2011–2020 kun taas parhaat verrokit Norjassa, Kanadassa ja Tanskassa ylsivät 8–9 prosentin tuottoon vastaavalla jaksolla.

Sijoitusten hajauttamisen osalta ero kansainvälisiin verrokkeihin on huomattava. Esimerkiksi Ruotsissa eläkejärjestelmän eroavaisuuksien takia on työeläkerahasto, jonka osakepaino on lähellä sataa prosenttia, mikä on hieman eri luokkaa kuin suomalaisten työeläkeyhtiöiden 40–50 prosentin haarukassa viime vuosina pyörinyt osakepaino.

Nämä eroavaisuudet sijoitusten tuotoissa ja hajautuksessa eivät kuitenkaan tarkoita sitä, että Suomessa sijoitustoiminta ei olisi yhtä menestyksekästä kuin verrokkimaissa. Kyse on enemmänkin siitä, että sijoitustoiminnan riskiä rajoittava sääntely Suomessa asettaa sellaiset puitteet sijoitustoiminnalle, jotka eivät välttämättä mahdollista tuoton maksimointia samalla tavalla kuin sääntely verrokkimaissa. Sijoitustoiminnan kannalta tuottovertailu on Suomelle pienen liikkumavaran sääntelykehikon takia karua katsottavaa.

Miten hajautushyötydilemmasta selvitään?

Talous vetää tällä hetkellä globaalisti deltavariantin leviämisestä huolimatta, mikä tukenee lyhyellä aikavälillä osakkeita. Varmaa on kuitenkin se, että kasvukivut iskevät, kun globaali kysyntä lopulta jäähtyy. Lisäksi keskuspankit – ainakin rapakon takana – alkanevat kiristää ohjauskorkojaan ja ajaa alas massiivisia osto-ohjelmiaan, mikä olisi katkeraa nieltävää osakkeille. Sitten ollaankin jännän äärellä: onko osakkeiden voittokulku tulossa tiensä päähän?

Vakavaraisuuskehikko ei tee tuottomahdollisuuksien metsästyksestä helpompaa. Vaikka riskisimmissä sijoituksissa tuotto-odotus olisi parempi, ei näiden sijoitusten lisääminen ole aina mahdollista. Nykyisessä ympäristössä matalan riskin mutta hyvän tuotto-odotuksen sijoitukset ovat äärimmäisen harvassa.

Pitäkäämme siis silmämme tarkkana ja korvamme herkkinä rahoitusmarkkinoiden tuntemattomilla teillä.

Elias Järventaus

Junioranalyytikko, allokaatio, Ilmarinen

Kauppatieteiden kandidaatti- ja maisteriopiskelija Aalto-yliopistossa (Taloustiede)

@LinkedIn

Elias seuraa makrotalouden ilmiöitä sekä finanssimarkkinoiden kehitystä ja avustaa salkunhoitajia työssään. Hän on muiden tehtäviensä ohella perehtynyt myös työeläkeyhtiön sijoitustoimintaa ohjaavaan vakavaraisuussääntelyyn. Elias on toista kesäänsä Ilmarisella ja pitää allokaatiolle ominaisesta kokonaisuuden hallinnasta sekä työeläkealan yhteiskunnallisesta merkittävyydestä.

* Huomioimatta inflaatiota. Indeksin kokonaistuotto 1.1.2010–31.12.2019.

** Lähde: Bloomberg ja MSCI

*** Lähde: Tulostiedot: Ilmarisen osavuosiraportti Q1/2021 ja Ilmarisen osavuosiraportin kuvaliite Q1/2012 (pdf)

-

Tapio Miettinen 15.8.2021 klo 11.21

Ihan hyvä kirjoitus. Verrattuna ilmarisen vakio-analyytikkoihin, voisi nämä vaihtaa kirjoittajaan milloin vain.Vastaa kommenttiin

Lisää aiheesta

Miksi huolehtia omasta eläkkeestä - nostalgiamatka oman työeläkeotteen äärellä

Meidän kaikkien on syytä tarkkailla eläkekertymäämme, ettei eläkkeelle jäädessä tule ikävää yllätystä: tuleva eläke onkin ihan muuta kuin mitä mielikuvissasi odotit. Tartuin toimeen itsekin, ja se mitä luulin tylsäksi tehtäväksi, osoittautui sydäntä lämmittäväksi nostalgiamatkaksi omaan työhistoriaani.

Hyvästit taukohuoneelle - täältä tullaan eläke!

Kollegat ja kaverit kyselevät, miltä tuntuu lähteä eläkkeelle. Olen huomannut vastaavani jokaiselle eri tavalla, koska rehellinen vastaus on: en tiedä.

Meidän jokaisen työkyky on hiuskarvan varassa

Työkykymme on uhattuna, jos työ kuormittaa jatkuvasti liikaa – henkisesti tai fyysisesti. Työkyvyttömyyden taustalla voi olla monenlaisia syitä, jotka voivat saada aikaan lumipalloefektin. Myös työn ulkopuoliset tekijät voivat lisätä kuormitusta. Erityisesti henkistä kuormittavuutta voi olla vaikea havaita. Jos kiskoilta putoaminen voi tapahtua kenelle vain, niin onko mahdollista päästä takaisin raiteille? Työn ja toimintaympäristön muutosten keskellä on hyvä muistaa tärkein eli ihminen. Voimmeko empatialla, positiivisella palautteella ja hyvällä käytöksellä auttaa kavereita työkykyisiksi?